Особый порядок исчисления налоговой базы.

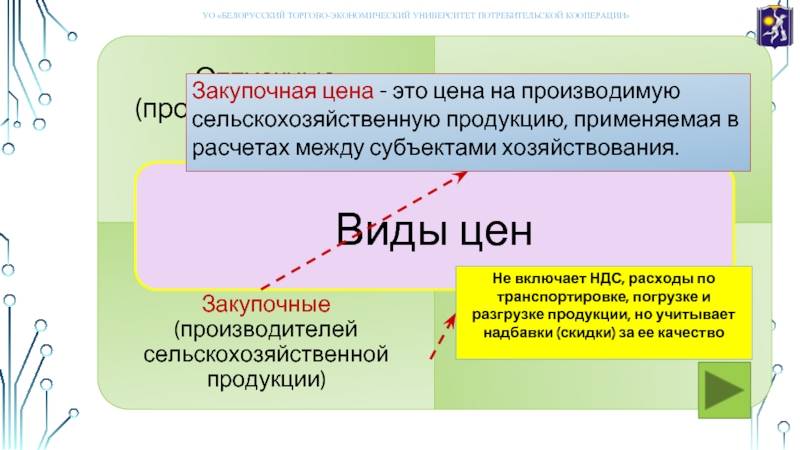

Согласно п. 4 ст. 154 НК РФ при реализации сельскохозяйственной продукции и продуктов ее переработки, закупленных у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством РФ (за исключением подакцизных товаров), налоговая база определяется как разница между ценой, определяемой в соответствии со ст. 105.3 НК РФ, с учетом налога и ценой приобретения указанной продукции.

Суть особого порядка, установленного данным пунктом, заключается в том, что налог исчисляется с межценовой разницы и с использованием расчетных ставок – 10/110 или 18/118. Добавим, на многие виды продукции, закупаемой у физических лиц, распространяется п. 2 ст. 164 НК РФ, то есть они облагаются НДС по ставке 10%.

Налоговая база (или межценовая разница) в анализируемой ситуации рассчитывается по формуле:

Налоговая база по НДС | = | Цена реализации с учетом НДС | – | Цена, по которой продукция была закуплена у физических лиц |

Указанный порядок позволяет уплачивать НДС с реализации в меньшем размере, поскольку налог в данном случае исчисляется не со всей стоимости реализованной продукции, а с межценовой разницы. Правда, сфера применения обозначенной преференции (а предоставление налогового преимущества отдельным категориям лиц является именно преференцией) ограничена рядом дополнительных условий. Проанализируем эти условия.

Закупаемая продукция должна быть включена в Перечень

Первое условие | Реализуемая налогоплательщиком сельскохозяйственная продукция и продукты ее переработки должны быть включены в Перечень* |

* К примеру, если в Перечне указан только вид сельскохозяйственной продукции, а продукты ее переработки не упоминаются, то к названным продуктам переработки п. 4 ст. 154 НК РФ не применяется (см. Письмо Минфина России от 26.01.2005 № 03-04-04/01).

Пример 1.

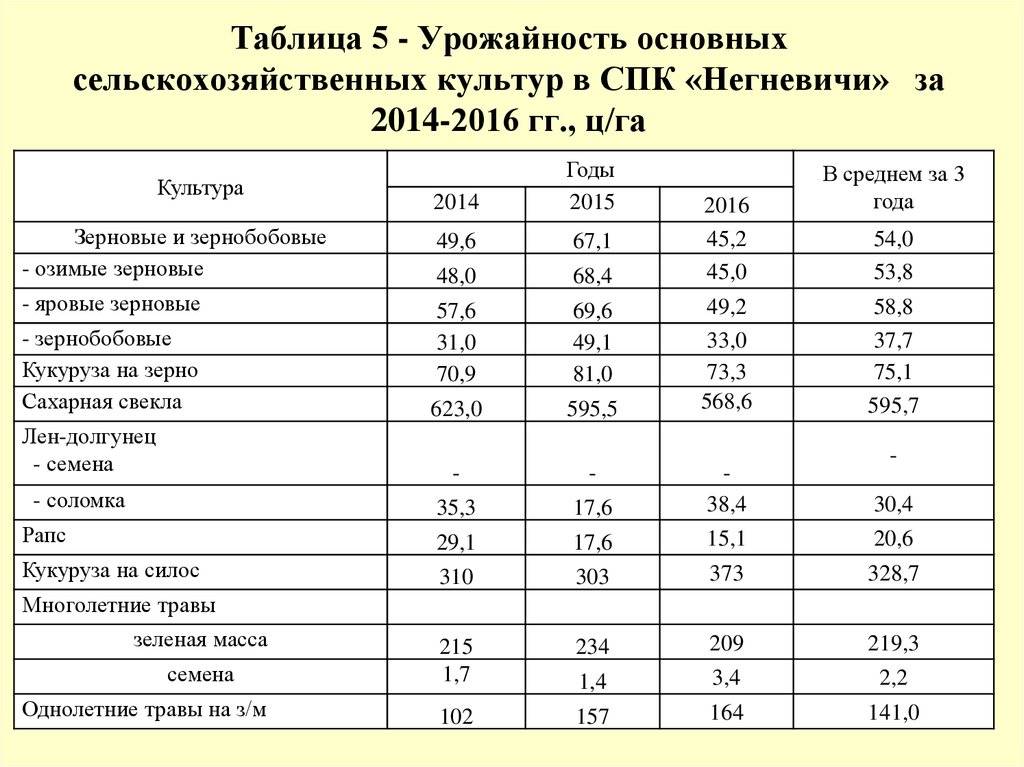

Налогоплательщик закупил у физического лица красную свеклу в количестве 245 кг по цене 18 руб. за кг. В дальнейшем свекла была реализована по цене 25 руб. за кг.

Свекла поименована в Перечне (она относится к овощам открытого грунта).

Следовательно, при ее реализации налоговая база в целях исчисления НДС определяется как межценовая разница в порядке, установленном п. 4 ст. 154 НК РФ. В данном случае налоговая база составит 1 715 руб. ((25 – 18) руб. x 245 кг).

Соответственно, операции по реализации товаров (продукции), которые не включены в этот Перечень, облагаются НДС в общем порядке на основании п. 1 ст. 154 НК РФ.

Продукция должна быть закуплена у физических лиц

Второе условие | Реализуемая налогоплательщиком сельскохозяйственная продукция закуплена у физических лиц*, не являющихся предпринимателями |

* Но при условии осуществления реальной закупки продукции у населения (см. Постановление АС ПО от 25.08.2016 № Ф06-11507/2016 по делу № А65-25498/2015).

В силу п. 2 ст. 11 НК РФ физическими лицами признаются граждане РФ, иностранные граждане и лица без гражданства.

Вместе с тем в названном пункте упоминается еще одна категория физических лиц – это лица, осуществляющие предпринимательскую деятельность без образования юридического лица. К последним отнесены индивидуальные предприниматели и главы крестьянских (фермерских) хозяйств.

Разница между указанными категориями физических лиц заключается в том, что одни осуществляют предпринимательскую деятельность (то есть деятельность, направленную на систематическое получение дохода), а другие – нет.

Причем о предпринимательской деятельности (как о критерии, который позволяет разграничивать обычных физических лиц от предпринимателей и глав фермерских хозяйств) в п. 4 ст. 154 НК РФ не упоминается. В нем лишь есть оговорка о неплательщиках налога. А неплательщиками НДС, как известно, могут быть и предприниматели, которые применяют специальные налоговые режимы (например, УСНО).

Между тем данное обстоятельство правоприменительной практикой толкуется не в пользу предпринимателей. И чиновники (см. Письмо Минфина России от 07.12.2006 № 03-04-11/234), и суды (см. Постановление ФАС ПО от 03.12.2013 по делу № А12-6633/2013) считают, что действие п. 4 ст. 154 НК РФ не распространяется на предпринимателей-спецрежимников.

Пример 2.

Используем данные из предыдущего примера.

Налогоплательщик приобрел свеклу для дальнейшей реализации у фермера – индивидуального предпринимателя.

В этом случае налоговая база определяется по общему правилу, установленному в п. 1 ст. 154 НК РФ, то есть с полной стоимости реализованной продукции: 6 125 руб. (25 руб. x 245 кг).

Госзаслуга

Рекордные показатели по экспорту продовольствия объясняются хорошим урожаем в 2020 году и успешно сложившейся конъюнктурой рынка, убежден президент СРО НФА Василий Заблоцкий.

— Производство сельхозтоваров в России растет в том числе и благодаря успешной работе большого количества госпрограмм по поддержке сельского хозяйства. Также дают свои плоды и целевые инвестиции РСХБ: кредитная организация в 2019–2020 годах существенно увеличила вложения в агросектор. Следовательно, можно ожидать дальнейшего роста за счет реализации существующих проектов и запуска новых, — считает Заблоцкий.

Хлеба растут

В кризисном 2020 году российский агроэкспорт показал феноменальный рост. Возобновили партнерство даже те государства, которые давно ничего съестного у России не покупали, например, Пакистан и Куба. Более 150 стран импортировали российскую продукцию.

По объему закупок российских продуктов лидирует Китай, куда ввезли 4,8 млн тонн товаров общей стоимостью $4,02 млрд. На долю КНР приходится 13% всего дохода от агроэкспорта. На втором месте Турция, которая потратила на закупки российской продукции $3,2 млрд. Обе страны увеличили объем сельхозимпорта из России на 26% по сравнению с 2019 годом. Замыкает верхнюю тройку Казахстан: на эту страну приходится 6,8% выручки.

Отметим отдельные позиции в отчете.

Пришла еда, откуда не ждали

Фото: ТАСС/Виталий Тимкив

Фото: ТАСС/Виталий Тимкив

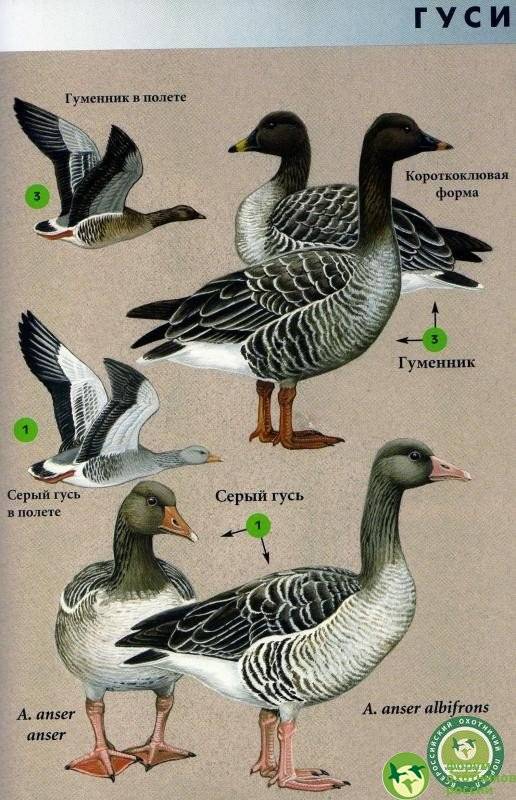

Так, экспорт зерна вырос на четверть, или до 49 млн тонн. Российские производители заработали $10 млрд, что на 29% превышает показатели 2019 года. Основные культуры — пшеница, ячмень, кукуруза. Главные покупатели зерновых — Турция, Египет и Саудовская Аравия. Сделки только с этими тремя странами принесли $4,279 млрд. Резко нарастили объемы закупок страны Юго-Восточной Азии и Тихоокеанского региона.

Крупнейшими покупателями отечественной масложировой продукции стали Китай, Турция и Индия. Экспорт этой категории товаров вырос до 8,1 млн тонн, или на 12% по сравнению с 2019 годом. При этом заработали производители на 22% больше, около $5 млрд. Это объясняется прежде всего резким ростом продаж подсолнечного масла, на 19%, или до 3,7 млн тонн. Напомним, в 2019 году в России был рекордный урожай подсолнечника.

Несмотря на рост объема отгрузок рыбной продукции на 6,3%, производители заработали на 2,1% меньше. Главными импортерами российской рыбы стали Южная Корея, Китай и Нидерланды. На долю первых двух стран приходится 60% всего рыбного экспорта.

Лидером по темпам продаж в 2020 году стали мясопродукты. Прирост за год составил 53%, или 525 млн тонн. Выручка от продаж — $887 млн, что на 49% больше, чем в 2019 году.

Пришла еда, откуда не ждали

Фото: РИА Новости/Александр Кондратюк

Фото: РИА Новости/Александр Кондратюк

Больше всего российской молочной продукции покупали страны постсоветского пространства: Казахстан, Беларусь, Украина, Азербайджан, Узбекистан. Общий объем экспорта «молочки» вырос на 16% и принес $318 млн. Эти же страны, а также Китай активно скупали кондитерские изделия и сахар; сделки принесли $4,5 млрд.